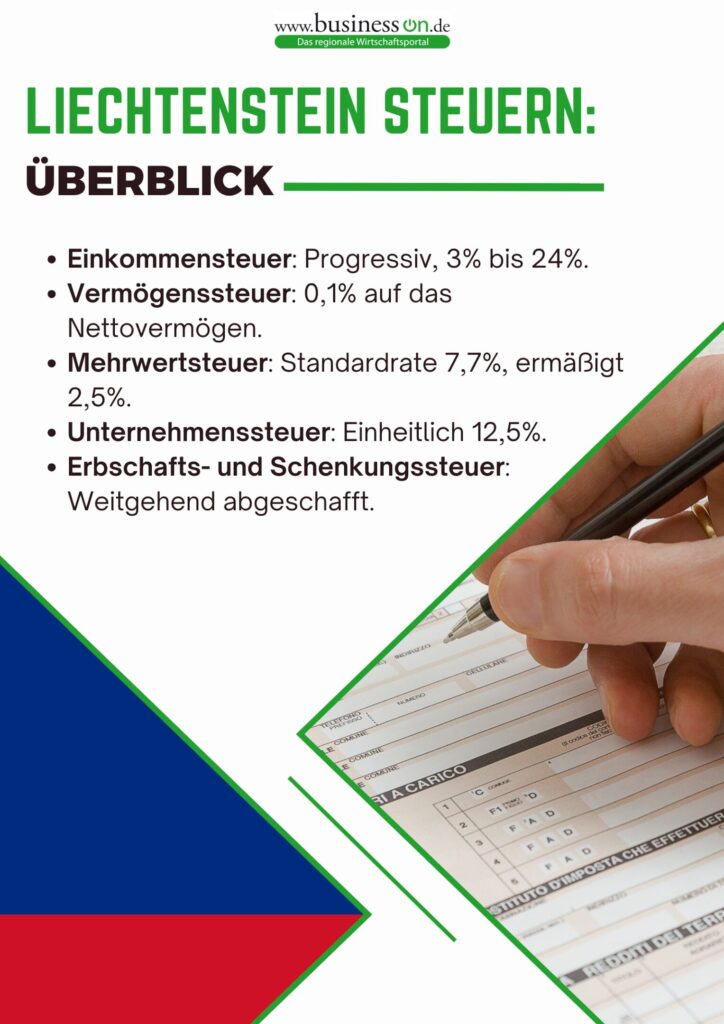

Liechtenstein, ein kleines, wohlhabendes Fürstentum in Europa, bietet ein einzigartiges Steuerumfeld, das es sowohl für Privatpersonen als auch für Unternehmen attraktiv macht. Bekannt für seine niedrigen Steuersätze und flexiblen steuerlichen Strukturen, hat sich Liechtenstein als bevorzugtes Ziel für Steueroptimierung etabliert.

Mit einer Kombination aus moderner Infrastruktur, politischer Stabilität und hoher Lebensqualität ist Liechtenstein nicht nur ein attraktiver Wohnsitz, sondern auch ein optimaler Standort für Unternehmen. In diesem Artikel beleuchten wir die verschiedenen Aspekte des Steuersystems in Liechtenstein und was es so besonders macht.

Liechtenstein – Ein Land in Europa

Liechtenstein ist ein kleines Fürstentum in Mitteleuropa, das zwischen der Schweiz und Österreich liegt. Es ist bekannt für seine atemberaubende Alpenlandschaft und mittelalterlichen Burgen. Mit einer Fläche von nur 160 Quadratkilometern und einer Bevölkerung von etwa 39.000 Einwohnern ist es eines der kleinsten Länder der Welt. Die Hauptstadt Vaduz ist das politische und kulturelle Zentrum des Landes.

Liechtenstein hat eine konstitutionelle Monarchie mit dem Fürsten von Liechtenstein als Staatsoberhaupt. Das politische System ist stark demokratisch geprägt, mit einem Landtag, der die legislative Gewalt innehat. Die Wirtschaft ist hoch entwickelt und diversifiziert, mit einem starken Fokus auf Finanzdienstleistungen, industrielle Produktion und den Dienstleistungssektor. Das Land genießt eine hohe Lebensqualität, eine starke Wirtschaft und ein robustes Bildungssystem.

Liechtenstein ist Mitglied des Europäischen Wirtschaftsraums (EWR) und der Europäischen Freihandelsassoziation (EFTA), was den Zugang zu den europäischen Märkten erleichtert und zur wirtschaftlichen Stabilität beiträgt. Die enge wirtschaftliche und politische Zusammenarbeit mit der Schweiz, einschließlich der Zollunion, ist ein weiterer wichtiger Faktor für die Prosperität des Landes.

Trotz seiner geringen Größe hat Liechtenstein eine bedeutende internationale Präsenz. Die landschaftliche Schönheit, kombiniert mit der wirtschaftlichen und politischen Stabilität, macht Liechtenstein zu einem einzigartigen und attraktiven Land in Europa. Zu den attraktiven Punkten des Landes gehört auch deren Steuerrecht, das etliche Firmen und Unternehmer aus Deutschland und dem Rest der Welt anzieht.

Liechtenstein als Steuerparadies

Liechtenstein hat sich einen Ruf als Steueroase für Superreiche erarbeitet, was es für wohlhabende Privatpersonen und Unternehmen zu einem idealen Standort macht. Das Land bietet extrem niedrige Steuersätze und eine sehr flexible steuerliche Infrastruktur.

- Mit einem Spitzensteuersatz von nur 22 % für Privatpersonen und einer Körperschaftssteuer von 12,5 % für Unternehmen sind die Steuerlasten im Vergleich zu vielen anderen europäischen Ländern deutlich geringer.

Diese Vorteile werden durch eine politische Stabilität, ein starkes Bankensystem und umfassende rechtliche Rahmenbedingungen ergänzt, die das Land als einen der bevorzugten Orte für Steueroptimierung und Finanzplanung weltweit positionieren.

- Steuervorteile für Privatpersonen: Liechtenstein bietet verschiedene Steuererleichterungen für Privatpersonen, einschließlich einer maximalen Einkommensteuer von 22 %. Es gibt auch eine Pauschalbesteuerung für wohlhabende Einzelpersonen, die keine oder nur geringe Einkommen in Liechtenstein erzielen, was besonders für Auswanderer attraktiv ist.

- Steuervorteile für Unternehmen: Juristische Personen profitieren von einem Körperschaftsteuersatz von nur 12,5 %. Zusätzlich gibt es spezielle Regelungen für Holdinggesellschaften und Stiftungen, die weitere Steuervergünstigungen bieten. Diese Regelungen machen Liechtenstein besonders attraktiv für Unternehmensgründungen und die Ansiedlung von Holdinggesellschaften.

Das Steuersystem in Liechtenstein ist flexibel und ermöglicht es sowohl Privatpersonen als auch Unternehmen, ihre Steuerverpflichtungen effizient zu gestalten. Durch verschiedene Rechtsformen und steuerliche Instrumente können Steuerpflichtige ihre Steuerlast minimieren.

- Wichtig: Vor dem Umzug nach Liechtenstein sollten Steuerpflichtige die potenziellen steuerlichen Auswirkungen der Wegzugsbesteuerung in ihrem Herkunftsland analysieren. Eine frühzeitige Planung kann helfen, diese Belastungen zu minimieren.

Das Land hat zudem Doppelbesteuerungsabkommen mit zahlreichen Ländern, um die steuerliche Belastung weiter zu reduzieren und potenziell auch die Wegzugsbesteuerung abzufedern.

Ein Blick auf die Steuern für Privatpersonen

Die steuerlichen Regelungen in Liechtenstein bieten Privatpersonen zahlreiche Vorteile und Möglichkeiten zur Optimierung ihrer Steuerlast. Das Steuersystem ermöglicht es, individuell angepasste Lösungen zu finden. Im Folgenden werden die wichtigsten Aspekte des Steuersystems für Privatpersonen in Liechtenstein detailliert erläutert:

Vermögens- und Erwerbssteuer

In Liechtenstein werden sowohl Vermögens- als auch Erwerbseinkommen besteuert, wobei das Steuersystem für Privatpersonen verschiedene Möglichkeiten zur Steueroptimierung bietet.

- VermögenssteuerDie Vermögenssteuer bezieht sich auf das gesamte Vermögen einer Person, das sowohl in Liechtenstein als auch im Ausland gehalten wird. Dazu zählen Immobilien, Bankkonten, Wertpapiere und andere Vermögenswerte. Gegenstände des täglichen Bedarfs und Kraftfahrzeuge bis zu einem bestimmten Wert sind steuerfrei.

- ErwerbssteuerDie Erwerbssteuer betrifft die Einkünfte aus selbstständiger und unselbstständiger Tätigkeit. Dabei unterliegt sämtlicher Erwerb, sei es aus einem Angestelltenverhältnis oder aus eigener unternehmerischer Tätigkeit, der Besteuerung. Die Steuersätze sind progressiv gestaltet, wobei hohe Freibeträge dafür sorgen, dass die Steuerlast für Geringverdiener niedrig bleibt.

Für Menschen, die in mehreren Ländern Kapitalerträge erzielen, gelten die Doppelbesteuerungsabkommen zu, damit nicht in beiden Ländern Steuer gezahlt werden muss.

Ein weiterer Bonus in der Steuerverwaltung in Liechtenstein ist, dass keine Erbschaftssteuer erhoben wird. Dies bedeutet, dass Vermögenswerte, die im Todesfall übertragen werden, nicht direkt besteuert werden. Wohlhabende Menschen und Familienunternehmen können so ihre Erbschaften – auch wenn es sich um einen Milliardenbetrag handelt – an Nachfahren weitergeben, ohne Angst vor direkten steuerlichen Verluste.

Steuersätze und Freibeträge

In Liechtenstein gelten für das Jahr 2024 die folgenden Steuersätze und Freibeträge:

- Persönlicher Freibetrag für Alleinstehende: CHF 15.000

- Persönlicher Freibetrag für Alleinerziehende: CHF 22.500

- Persönlicher Freibetrag für verheiratete Paare: CHF 30.000

Die Einkommensteuersätze sind wie folgt gestaffelt:

- 1 % für Einkommen bis CHF 20.000

- 3 % für Einkommen von CHF 20.000 bis CHF 40.000

- 4 % für Einkommen von CHF 40.000 bis CHF 70.000

- 5 % für Einkommen von CHF 70.000 bis CHF 100.000

- 6 % für Einkommen von CHF 100.000 bis CHF 130.000

- 6,5 % für Einkommen von CHF 130.000 bis CHF 160.000

- 7 % für Einkommen von CHF 160.000 bis CHF 200.000

- 8 % für Einkommen über CHF 200.000

Quellen: iCalculator™ LI & Worldwide Tax Summaries Online.

Nationalsteuer

Die Nationalsteuer in Liechtenstein ist eine zentrale Steuer, die von der Zentralregierung erhoben wird. Sie stellt die Grundlage der Steuerpflicht für alle in Liechtenstein ansässigen Privatpersonen dar. Diese Landessteuer wird auf das weltweite Einkommen und Vermögen der Steuerpflichtigen erhoben und spielt eine wichtige Rolle in der Finanzierung der nationalen Infrastruktur und Dienstleistungen des Landes.

Berechnung und Abzüge

Zur Berechnung der Nationalsteuer wird das zu versteuernde Einkommen herangezogen, von dem zunächst die persönlichen Freibeträge abgezogen werden. Zusätzlich können Steuerpflichtige weitere Abzüge geltend machen, zum Beispiel für Sozialversicherungsbeiträge, Krankenversicherungen und andere abzugsfähige Ausgaben. Dies trägt dazu bei, die steuerliche Belastung weiter zu reduzieren und macht das System besonders attraktiv für Personen mit hohen Ausgaben in diesen Bereichen.

Zweck und Verwendung der Nationalsteuer

Das Geld aus der Nationalsteuer werden zur Finanzierung verschiedener öffentlicher Dienste und Infrastrukturen verwendet, darunter:

- Bildung: Finanzierung von Schulen, Universitäten und weiteren Bildungseinrichtungen.

- Gesundheit: Unterstützung des Gesundheitswesens, einschließlich Krankenhäuser und medizinischer Versorgung.

- Verkehr und Infrastruktur: Bau und Instandhaltung von Straßen, Brücken und öffentlichen Verkehrsmitteln.

- Soziale Sicherheit: Finanzierung von Sozialleistungen und Unterstützungssystemen für Bedürftige.

Durch die Kombination aus relativ niedrigen Steuersätzen und hohen Freibeträgen bleibt die steuerliche Belastung für die meisten Steuerpflichtigen in Liechtenstein vergleichsweise gering. Dies trägt dazu bei, dass das Land nicht nur für Privatpersonen, sondern auch für Unternehmen ein attraktiver Standort ist.

Gemeindesteuer

Die Gemeindesteuer in Liechtenstein ist eine zusätzliche Steuer, die von den einzelnen Gemeinden erhoben wird und die Nationalsteuer ergänzt. Diese Steuer spielt eine wichtige Rolle bei der Finanzierung lokaler Dienstleistungen und Infrastrukturen. Jede Gemeinde in Liechtenstein hat das Recht, eigene Gemeindesteuern zu erheben, die auf der Grundlage der nationalen Steuer berechnet werden.

Struktur der Gemeindesteuer

Die Gemeindesteuer wird als Prozentsatz der nationalen Steuer festgelegt und variiert je nach Gemeinde. Die Höhe der Gemeindesteuer wird durch den Gemeinderat bestimmt und kann zwischen 150 % und 250 % der nationalen Steuer betragen. Diese Variabilität ermöglicht es den Gemeinden, ihre spezifischen finanziellen Bedürfnisse zu decken und lokale Projekte zu finanzieren.

Beispiel:

- Wenn eine Person eine nationale Steuer von CHF 10.000 zahlt und die Gemeindesteuer in ihrer Gemeinde auf 200 % festgelegt ist, beträgt die Gemeindesteuer CHF 20.000.

Zweck und Verwendung der Gemeindesteuer

Die Einnahmen aus der Gemeindesteuer werden hauptsächlich zur Finanzierung lokaler Dienstleistungen und Infrastrukturen verwendet, darunter:

- Bildung: Unterstützung und Betrieb von Schulen und Kindergärten.

- Gesundheitswesen: Finanzierung von lokalen Gesundheitsdiensten und Pflegeeinrichtungen.

- Soziale Dienste: Unterstützung von sozialen Einrichtungen und Programmen für die Gemeinde.

- Infrastruktur: Bau und Instandhaltung von Straßen, öffentlichen Plätzen und Freizeiteinrichtungen.

- Sicherheit: Finanzierung der lokalen Polizeikräfte und Feuerwehrdienste.

Die Gemeindesteuer ermöglicht es den Gemeinden, autonom über ihre Finanzen zu entscheiden und sicherzustellen, dass sie über die notwendigen Mittel zur Bereitstellung hochwertiger lokaler Dienstleistungen verfügen. Dies fördert die Entwicklung der Gemeinden und trägt zur hohen Lebensqualität in Liechtenstein bei.

Alternative: Pauschalbesteuerung

Für wohlhabende Einzelpersonen und Superreiche, die keine oder nur geringe Einkünfte in Liechtenstein erzielen, bietet die Pauschalbesteuerung eine attraktive Alternative. Anstatt auf Basis des tatsächlichen Einkommens und Vermögens besteuert zu werden, zahlen diese Personen einen festen Betrag, der individuell vereinbart wird. Dies macht die Steuerplanung einfacher und oft günstiger.

Sonderfall: Grenzgänger

Grenzgänger sind Arbeitnehmer, die in einem Land wohnen, aber in einem anderen Land arbeiten und täglich über die Grenze pendeln. In Liechtenstein betrifft dies hauptsächlich Personen, die in der Schweiz oder in Österreich leben und in Liechtenstein beschäftigt sind. Im Steuer-Gesetz ist eine spezielle steuerliche Behandlung dieser Personen notwendig, um die Interessen sowohl des Wohn- als auch des Beschäftigungslandes zu berücksichtigen.

Die Besteuerung von Grenzgängern in Liechtenstein basiert auf bilateralen Abkommen mit den Nachbarländern. Diese Abkommen regeln, wie die Besteuerung zwischen den beteiligten Staaten aufgeteilt wird, um eine doppelte Steuerbelastung zu vermeiden.

Beispiele für steuerliche Abkommen

- Doppelbesteuerungsabkommen: Liechtenstein hat Doppelbesteuerungsabkommen (DBA) mit verschiedenen Ländern abgeschlossen, um die steuerliche Belastung für Grenzgänger zu regeln. Diese Abkommen sind entscheidend, um eine klare Zuweisung der Besteuerungsrechte zwischen den Staaten sicherzustellen. Solche DBA bestehen zum Beispiel mit der Bundesregierung, der Schweiz und Österreich.

- Quellenbesteuerung: Diese Steuer wird direkt vom Gehalt abgezogen und an die Steuerbehörden des Arbeitslandes abgeführt. Für Grenzgänger bedeutet dies, dass sie ihre Steuern zunächst in Liechtenstein zahlen, aber gegebenenfalls eine Anrechnung oder Rückerstattung im Wohnsitzland beantragen müssen.

Die Regelungen für Grenzgänger in Liechtenstein sind darauf ausgelegt, eine faire und gerechte steuerliche Behandlung zu gewährleisten. Durch bilaterale Abkommen mit der Schweiz und Österreich wird sichergestellt, dass Grenzgänger von den steuerlichen Vorteilen in Liechtenstein profitieren können, ohne eine doppelte Steuerlast zu tragen. Diese Regelungen machen Liechtenstein zu einem attraktiven Arbeitsort für viele Menschen aus den Nachbarländern.

Sonderfall: Öffentlicher Dienst

Mitarbeiter im öffentlichen Dienst, einschließlich Beamte und Angestellte in staatlichen Institutionen, profitieren von spezifischen Steuervergünstigungen und Abzügen. Diese können sich auf verschiedene Aspekte ihrer Tätigkeit, Einkünfte und Arbeitsbedingungen beziehen:

- Steuerfreie Zulagen und Vergütungen:Bestimmte Zulagen und Vergütungen, die im Rahmen der Ausübung des öffentlichen Dienstes gezahlt werden, können steuerfrei sein. Dazu gehören beispielsweise Schichtzulagen, Gefahrenzulagen oder bestimmte Erschwerniszulagen.

- Spezielle Freibeträge:Mitarbeiter im öffentlichen Dienst können zusätzliche Freibeträge beanspruchen, die ihre steuerpflichtigen Einkünfte weiter reduzieren. Diese Freibeträge berücksichtigen die besonderen Anforderungen und Belastungen des öffentlichen Dienstes.

- Pensionsregelungen:Pensionsbezüge und Altersvorsorgeleistungen für ehemalige Mitarbeiter im öffentlichen Dienst unterliegen speziellen Besteuerungsregeln. Diese Regelungen können Vorteile bieten, wie z. B. reduzierte Steuersätze oder höhere Freibeträge für Pensionsbezüge.

Durch steuerfreie Zulagen, spezielle Freibeträge und vorteilhafte Pensionsregelungen wird die Steuerlast für Mitarbeiter im öffentlichen Dienst verringert, was Liechtenstein zu einem attraktiven Standort für diese Tätigkeit macht.

Juristische Personen

In Liechtenstein sind juristische Personen, einschließlich Unternehmen, einer Privatstiftung oder Vereinen, einem speziellen Steuersystem unterworfen, das darauf abzielt, einen günstigen Sitz für geschäftliche Aktivitäten zu schaffen.

Körperschaftsteuer

Juristische Personen in Liechtenstein unterliegen einer Körperschaftsteuer, die auf den Reinertrag des Unternehmens erhoben wird. Sie ist also eine Ertragssteuer. Der Körperschaftsteuersatz beträgt pauschal 12,5 %, was im internationalen Vergleich sehr niedrig ist und Liechtenstein zu einem attraktiven Standort für Unternehmen macht. Neben dem Steuersatz gibt es eine jährliche Mindeststeuer von CHF 1.800, die auf alle juristischen Personen angewendet wird, unabhängig von ihrem tatsächlichen Gewinn.

Abzüge und Sonderregelungen

Unternehmen in Liechtenstein können verschiedene Abzüge geltend machen, die ihre Steuerlast weiter reduzieren. Dazu gehören:

- Betriebliche Aufwendungen: Alle üblichen Betriebsausgaben, einschließlich Personalkosten, Miet- und Leasingkosten sowie Abschreibungen auf Anlagen und Maschinen, sind abzugsfähig.

- Forschungs- und Entwicklungskosten: Unternehmen können Ausgaben für Forschung und Entwicklung (F&E) abziehen, was besonders für innovative und technologieorientierte Unternehmen von Vorteil ist.

- Verlustrücktrag und Verlustvortrag: Unternehmen können Verluste aus dem aktuellen Jahr auf zukünftige Gewinne vortragen oder auf frühere Gewinne rücktragen, um ihre Steuerlast zu mindern.

Holdinggesellschaften und Stiftungen

Liechtenstein ist besonders bekannt für seine attraktiven Regelungen für Holdinggesellschaften und Stiftungen. Diese Strukturen bieten verschiedene steuerliche Vorteile:

- Holdinggesellschaften: Diese genießen besondere Steuervergünstigungen, da sie oft von der Kapitalertragsteuer befreit sind und ihre Erträge aus Dividenden und Veräußerungsgewinnen steuerfrei sind. Dies macht Liechtenstein zu einem beliebten Standort für internationale Holdinggesellschaften.

- Stiftungen: Liechtensteiner Stiftungen bieten flexible Gestaltungsmöglichkeiten und steuerliche Vorteile. Sie sind ideal für die Verwaltung von Familienvermögen und philanthropischen Aktivitäten. Zudem fallen bei der Gründung und während der Laufzeit der Stiftung keine Schenkungs- oder Erbschaftssteuern an.

Die attraktiven Steuerregelungen für juristische Personen in Liechtenstein haben das Land zu einem bedeutenden Akteur im internationalen Steuerwettbewerb gemacht. Die Kombination aus niedrigen Steuersätzen, umfangreichen Abzugsmöglichkeiten und speziellen Regelungen für Holdinggesellschaften und Stiftungen bilden einen willkommenen Sitz für Unternehmen und wohlhabende Privatpersonen aus Deutschland und der restlichen Welt.

Beispiele für Firmen aus Deutschland mit Sitz in Liechtenstein

Liechtenstein ist ein attraktiver Standort für zahlreiche deutsche Unternehmen, die von den vorteilhaften steuerlichen und rechtlichen Rahmenbedingungen des Fürstentums profitieren. Einige Beispiele sind:

- Capri Sonne: Capri Sonne, eine weltweit bekannte Getränkemarke, gehört Hans Peter Wild. Wild nutzt die vorteilhaften steuerlichen Bedingungen in Liechtenstein, um seine Unternehmensstrukturen zu optimieren.

- Birkenstock: Christian Birkenstock, bekannt als „Sandalen König“, hat seinen Wohnsitz nach Liechtenstein verlegt. Die Birkenstock-Gruppe, bekannt für ihre Sandalen und Schuhe, profitiert ebenfalls von den steuerlichen Vorteilen des Fürstentums.

Durch die Nutzung der niedrigen Steuersätze und flexiblen Unternehmensstrukturen können diese Unternehmen ihre Wettbewerbsfähigkeit stärken und ihre internationalen Geschäftsaktivitäten effizienter gestalten.

Steuern und Unternehmensgründung in Liechtenstein

Die Gründung einer Firma mit Unternehmensstandort in Liechtenstein bietet zahlreiche wirtschaftliche und steuerliche Vorteile. Das Fürstentum zeichnet sich durch ein stabiles politisches Umfeld, eine hoch entwickelte Infrastruktur und ein attraktives Steuersystem aus, das es zu einem idealen Standort für Unternehmer macht.

Zahlreiche wirtschaftliche Vorteile

Zu den Vorteilen, die bei einer Gründung in Liechtenstein zutreffen, gehören:

- Politische Stabilität: Das Fürstentum genießt eine hohe politische Stabilität, was langfristige Planungssicherheit für Unternehmen gewährleistet.

- Starke Wirtschaft: Liechtenstein hat eine der höchsten Pro-Kopf-Wirtschaftsleistungen weltweit und ist bekannt für seine starke Industrie- und Finanzsektoren.

- Strategische Lage: Liechtenstein liegt im Herzen Europas und bietet Zugang zu den Märkten der Europäischen Union und der Schweiz.

- Hochentwickelte Infrastruktur: Moderne Verkehrs- und Kommunikationsinfrastrukturen unterstützen effiziente Geschäftsabläufe.

- Hochqualifizierte Arbeitskräfte: Das Land verfügt über gut ausgebildete und mehrsprachige Fachkräfte.

Das alles macht das Fürstentum zu einem idealen Standort für Unternehmensgründungen.

Welche Rechtsform sollte man wählen?

Die Wahl der richtigen Rechtsform ist ein entscheidender Schritt bei der Unternehmensgründung. In Liechtenstein stehen mehrere Rechtsformen zur Verfügung, die je nach Geschäftsmodell und steuerlichen Überlegungen gewählt werden können:

- Aktiengesellschaft (AG): Diese Rechtsform eignet sich besonders für größere Unternehmen, die Kapital durch die Ausgabe von Aktien beschaffen möchten. Die AG bietet den Vorteil der Haftungsbeschränkung und einer klaren Trennung zwischen den Aktionären und der Geschäftsführung.

- Gesellschaft mit beschränkter Haftung (GmbH): Die GmbH ist eine flexible und weit verbreitete Rechtsform, die sich für kleine und mittlere Unternehmen eignet. Sie bietet ebenfalls Haftungsbeschränkungen und weniger formale Anforderungen als eine AG.

- Stiftung: Stiftungen sind ideal für die Verwaltung von Familienvermögen und für philanthropische Zwecke. Sie bieten steuerliche Vorteile und eine hohe Flexibilität in der Strukturierung.

- Anstalt: Eine besondere Rechtsform in Liechtenstein, die für verschiedene Zwecke genutzt werden kann, einschließlich geschäftlicher und gemeinnütziger Aktivitäten. Sie bietet ähnliche Vorteile wie eine GmbH oder AG.

Liechtenstein: Steuern für Unternehmen

Liechtenstein bietet ein attraktives Steuersystem für Unternehmen, das durch niedrige Steuersätze und verschiedene Abzugsmöglichkeiten gekennzeichnet ist:

- Körperschaftsteuer: Der Körperschaftsteuersatz beträgt pauschal 12,5 % auf die reinen Kapitalerträge des Unternehmens. Dies ist im internationalen Vergleich sehr niedrig und macht Liechtenstein zu einem attraktiven Standort für Unternehmen.

- Mindeststeuer: Unabhängig vom tatsächlichen Gewinn müssen alle juristischen Personen eine jährliche Mindeststeuer von CHF 1.800 zahlen.

- Abzüge: Unternehmen können zahlreiche Abzüge geltend machen, darunter Betriebsausgaben, Kosten für Forschung und Entwicklung sowie Verluste, die vorgetragen oder rückgetragen werden können.

- Holdinggesellschaften: Diese genießen besondere steuerliche Vorteile, wie die Befreiung von der Kapitalertragsteuer auf Dividenden und Veräußerungsgewinne, was Liechtenstein zu einem beliebten Standort für internationale Holdinggesellschaften macht.

Steuererklärung in Liechtenstein

Unternehmen in Liechtenstein sind verpflichtet, jährlich eine Steuererklärung einzureichen, die alle relevanten finanziellen Informationen umfasst:

- Fristen: Die Steuererklärung muss in der Regel bis zum 30. Juni des folgenden Jahres eingereicht werden.

- Dokumentation: Unternehmen müssen eine vollständige Dokumentation ihrer Einnahmen, Ausgaben und Abzüge vorlegen.

- Verluste: Verluste können vorgetragen werden, um die Steuerlast in profitablen Jahren zu mindern.

- Doppelbesteuerungsabkommen: Liechtenstein hat zahlreiche Doppelbesteuerungsabkommen abgeschlossen, die die steuerliche Belastung international tätiger Unternehmen weiter reduzieren.

Die Wahl der richtigen Rechtsform, die Nutzung der niedrigen Steuersätze und Abzugsmöglichkeiten sowie die effiziente Einreichung der Steuererklärung tragen dazu bei, das Potenzial dieses attraktiven Standorts voll auszuschöpfen.

Liechtenstein: Keine Oase für Steuerbetrug!

Liechtenstein bietet zahlreiche steuerliche Vorteile. Dennoch bedeutet dies nicht, dass das Fürstentum als Schlupfloch für Steuerbetrug genutzt werden kann. Das Land hat strenge Vorschriften und internationale Abkommen zur Verhinderung von Steuerhinterziehung implementiert.

- Ein prominentes Beispiel ist der Fall von Klaus Zumwinkel, dem ehemaligen Post Chef von Deutschland, der versuchte, mithilfe von Konten in Liechtenstein Steuern zu hinterziehen. Sein Fall führte zu seiner Verurteilung und betonte die Konsequenzen illegaler Steuerpraktiken.

Liechtenstein arbeitet eng mit anderen Ländern zusammen, um Transparenz und Rechtmäßigkeit im Finanzsektor und Steuerrecht sicherzustellen.

Was macht Liechtenstein als Wohnsitz attraktiv?

Liechtenstein ist nicht nur als Wirtschaftsstandort interessant. Das Fürstentum bietet eine Vielzahl von Vorteilen, die es zu einem attraktiven Wohnsitz machen:

- Lebensqualität und SicherheitDas Land hat eine sehr niedrige Kriminalitätsrate, was es zu einem sicheren Ort zum Leben und Arbeiten macht. Die Bevölkerung genießt eine friedliche und wohlhabende Umgebung, unterstützt durch eine starke Wirtschaft und eine niedrige Arbeitslosenquote von etwa 1,9 %.

- Bildung und GesundheitDas Bildungssystem in Liechtenstein ist ausgezeichnet und bietet eine Vielzahl von Optionen für die Weiterbildung, einschließlich Berufsausbildung, Hochschulbildung und Universitätsstudiengänge. Dies sorgt dafür, dass die Wirtschaft gut ausgebildete und qualifizierte Arbeitskräfte zur Verfügung hat.Die Gesundheitsversorgung in Liechtenstein ist ebenfalls erstklassig. Es besteht ein universelles Gesundheitssystem, das durch Beiträge der Versicherten und Arbeitgeber sowie staatliche Zuschüsse finanziert wird.

- Natürliche Schönheit und FreizeitmöglichkeitenDie natürliche Landschaft Liechtensteins, geprägt von den Alpen und idyllischen Tälern, bietet zahlreiche Möglichkeiten für Outdoor-Aktivitäten wie Wandern, Skifahren und Mountainbiking. Diese Faktoren tragen erheblich zur hohen Lebensqualität bei und machen Liechtenstein zu einem beliebten Wohnsitz für Naturliebhaber und Sportbegeisterte .

Liechtenstein bietet eine einzigartige Kombination aus hoher Lebensqualität, exzellenter Gesundheitsversorgung und Bildung, wirtschaftlicher Stabilität und natürlicher Schönheit. Diese Faktoren machen das Fürstentum zu einem attraktiven Wohnsitz für Menschen, die Sicherheit, Wohlstand und eine gute Lebensqualität suchen.

Wer hat ein Interesse daran, sich in Liechtenstein niederzulassen?

Liechtenstein zieht eine Vielzahl von Menschen aus unterschiedlichen Gründen an. Sowohl Privatpersonen als auch Unternehmen finden im Fürstentum attraktive Bedingungen vor, die es zu einem begehrten Wohn- und Geschäftsort machen.

Wohlhabende Privatpersonen und Familien

Wohlhabende Einzelpersonen und Familien haben ein starkes Interesse daran, sich in Liechtenstein niederzulassen. Die Gründe hierfür sind vielfältig:

- Steuerliche Vorteile: Liechtenstein bietet niedrige Steuersätze und verschiedene steuerliche Anreize, insbesondere für vermögende Personen. Die Kombination aus niedrigen Einkommensteuersätzen und der Möglichkeit der Pauschalbesteuerung macht Liechtenstein zu einem attraktiven Standort für wohlhabende Familien und Einzelpersonen.

- Hohe Lebensqualität: Die hohe Lebensqualität, die durch eine geringe Kriminalitätsrate, exzellente Gesundheitsversorgung und hervorragende Bildungseinrichtungen unterstützt wird, ist ein weiterer wichtiger Faktor. Wohlhabende Familien schätzen die sichere und wohlhabende Umgebung des Landes.

- Natürliche Schönheit und Freizeitmöglichkeiten: Liechtenstein bietet atemberaubende Naturlandschaften und zahlreiche Freizeitmöglichkeiten wie Wandern und Skifahren, die das Leben dort besonders attraktiv machen.

Unternehmer und Unternehmen

Unternehmer und Unternehmen sehen in Liechtenstein eine hervorragende Gelegenheit, um ihre Geschäfte zu erweitern oder neu zu gründen:

- Günstiges Steuerumfeld: Mit einem Körperschaftsteuersatz von 12,5 % und verschiedenen Abzugsmöglichkeiten bietet Liechtenstein ein äußerst attraktives Steuerumfeld für Unternehmen. Dies macht das Land besonders attraktiv für Holdinggesellschaften und internationale Firmen, die ihre Steuerlast optimieren möchten.

- Stabile und starke Wirtschaft: Die politische und wirtschaftliche Stabilität Liechtensteins sowie der Zugang zu europäischen Märkten durch die EWR-Mitgliedschaft sind bedeutende Vorteile für Unternehmen.

- Infrastruktur und Bildung: Die hoch entwickelte Infrastruktur und die Verfügbarkeit von gut ausgebildeten Arbeitskräften machen Liechtenstein zu einem idealen Standort für Unternehmensansiedlungen und Expansionen.

Expats und Fachkräfte

Expats und hochqualifizierte Fachkräfte werden von den beruflichen und persönlichen Möglichkeiten in Liechtenstein angezogen:

- Karrieremöglichkeiten: Liechtenstein bietet attraktive Karrieremöglichkeiten in verschiedenen Sektoren, insbesondere im Finanzdienstleistungssektor und der Industrie. Die starke Wirtschaft des Landes sorgt für eine niedrige Arbeitslosenquote und eine hohe Nachfrage nach qualifizierten Arbeitskräften.

- Internationale Gemeinschaft: Trotz seiner geringen Größe verfügt Liechtenstein über eine vielfältige und internationale Gemeinschaft. Expats schätzen die Möglichkeit, in einem multikulturellen Umfeld zu arbeiten und zu leben.

- Lebensstandard und Sicherheit: Der hohe Lebensstandard und die Sicherheit des Landes sind weitere wichtige Gründe, warum Fachkräfte und ihre Familien sich für einen Umzug nach Liechtenstein entscheiden.

Liechtenstein ist also ein attraktiver Standort für eine Vielzahl von Menschen, darunter wohlhabende Privatpersonen, Unternehmer, Expats und Fachkräfte.

Fazit

Liechtenstein bietet ein attraktives Umfeld für Privatpersonen und Unternehmen. Mit niedrigen Steuersätzen, hoher Lebensqualität, politischer Stabilität und einer gut entwickelten Infrastruktur zieht es wohlhabende Familien, Unternehmer und Fachkräfte an. Die vielfältigen Freizeitmöglichkeiten und die hervorragende Gesundheitsversorgung tragen ebenfalls zur Attraktivität bei.

Unternehmen profitieren von einem günstigen Steuerumfeld und einer starken Wirtschaft, während Expats die internationale Gemeinschaft und Karrieremöglichkeiten schätzen. Liechtenstein ist somit ein idealer Standort für Menschen, die nach Sicherheit, Wohlstand und einer hohen Lebensqualität suchen.

Bildquellen:

- Liechtenstein Steuern: Bild von Robert Buchel auf IStockPhoto