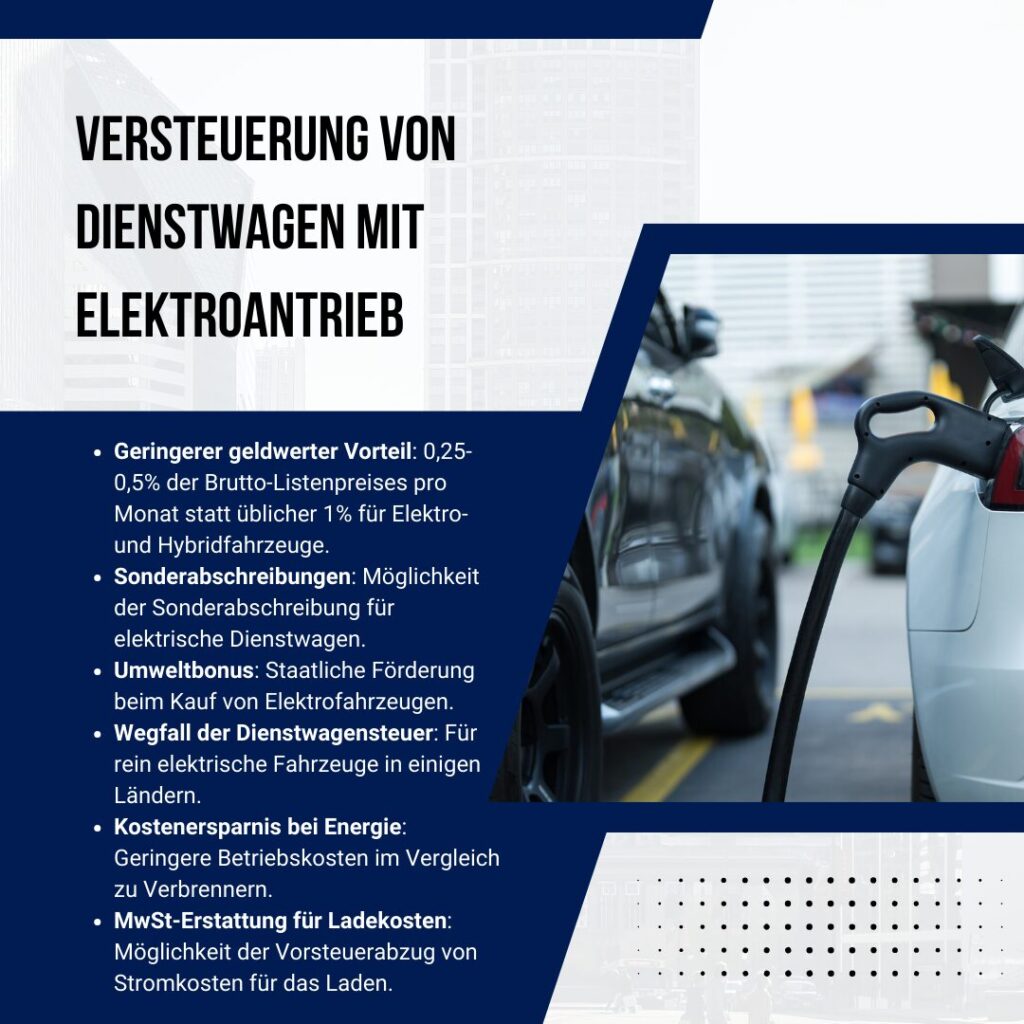

Die steuerlichen Regelungen für Elektro- und Hybrid-Dienstwagen in Deutschland bieten einige Vorteile, die die Entscheidung für umweltfreundlichere Fahrzeuge attraktiver machen. Beschäftigte, die von ihrem Arbeitgeber ein Elektroauto als Dienstwagen erhalten, profitieren von einem reduzierten Steuersatz im Vergleich zu traditionellen Verbrennungsfahrzeugen – aber auch für Unternehmen bietet die Bereitstellung eines E-Firmenwagens finanzielle Vorteile.

Diese Anreize sollen Unternehmen ermutigen, ihre Flotten zu elektrifizieren, sodass die CO₂-Emissionen langfristig gesenkt werden. Angesichts dieser Vorteile und der stetig wachsenden Auswahl an Elektro- und Hybridfahrzeugen wird die Umstellung auf eine umweltfreundlichere Flotte zunehmend attraktiver für Unternehmen.

Diese steuerlichen Regelungen gelten aktuell

Für Unternehmen, die ihren Fuhrpark auf Elektroautos umstellen möchten, bietet die deutsche Regierung verschiedene Steuererleichterungen an, um Anreize für die Elektrifizierung zu setzen. Diese steuerlichen Vorteile für Elektro-Dienstwagen sollen die Nachfrage nach emissionsfreien Dienstwagen steigern und dabei gleichzeitig die gestiegenen Anschaffungskosten für solche Fahrzeuge in der Praxis angemessen berücksichtigen.

Grundsätzlich gilt: Für E-Fahrzeuge, deren Bruttolistenpreis höchstens 70.000 Euro (Stand 2024) beträgt, wird nur ein Viertel des Bruttolistenpreises monatlich als geldwerter Vorteil besteuert. Die Anhebung der Grenze von 60.000 auf 70.000 Euro soll die Attraktivität von höherpreisigen Elektrofahrzeugen als Dienstwagen steigern und den Übergag zu umweltfreundlicheren Mobilitätslösungen noch stärker erleichtern.

Diese Regelung gilt rückwirkend für Fahrzeuge, die im Jahr 2024 angeschafft wurden – Elektro-Dienstwagen aus dem Jahr 2023, die zwischen 60.000 und 70.000 Euro gekostet haben, fallen nach wie vor unter die 0,5-Prozent-Regelung und profitieren nicht von der Neuregelung

Fahrzeuge über diesem Preis, aber auch Plug-in-Hybride, werden mit 0,5 Prozent besteuert – solange sie eine Mindestanzahl an Kilometern rein elektrisch zurücklegen können oder einen CO₂-Ausstoß von höchstens 50 Gramm pro Kilometer aufweisen.

Wichtig ist, dass für das Finanzamt der Bruttolistenpreis zum Zeitpunkt der Erstzulassung maßgeblich ist – nicht der Kaufpreis oder eventuelle Rabatte. Zudem sind die Steuervorteile Stand heute bis Ende 2030 befristet. Welche Regelungen im Anschluss gelten, ist noch nicht klar.

0,25 Prozent, 0,5 Prozent oder doch 1 Prozent – welche Regelung gilt wann?

- Verbrennerfahrzeuge: Diese werden mit 1 Prozent des Bruttolistenpreises pro Monat als geldwerter Vorteil besteuert.

- Elektrofahrzeuge: Bei einem Bruttolistenpreis bis zu 60.000 Euro (für Fahrzeuge bis einschließlich 2023) bzw. bis zu 70.000 Euro (für Fahrzeuge ab 2024) wird der geldwerte Vorteil mit 0,25 Prozent des Bruttolistenpreises pro Monat angesetzt. Liegt der Bruttolistenpreis über diesen Grenzen, steigt der anzusetzende Prozentsatz auf 0,5 Prozent.

- Plug-in-Hybridfahrzeuge: Für diese Fahrzeuge gilt eine Besteuerung von 0,5 Prozent des Bruttolistenpreises pro Monat, sofern sie extern aufladbar sind und bestimmte umweltbezogene Kriterien erfüllen, wie einen CO2-Ausstoß von maximal 50 Gramm pro Kilometer und eine rein elektrische Reichweite von mindestens 60 Kilometern (ab 2025 mindestens 80 Kilometer).

Sonderfall Plug-in-Hybridautos

Ein Plug-in-Hybridauto stellt eine Fusion aus Elektro- und Verbrennungsmotor dar und hebt sich durch seine aufladbare größere Batterie von traditionellen Hybriden ab. Diese Besonderheit ermöglicht es, auf kurzen Distanzen völlig emissionsfrei zu fahren, wobei bei erschöpfter Batterie oder gesteigertem Leistungsbedarf auf den Verbrennungsmotor umgeschaltet wird.

Jedoch stehen Hybrid- und insbesondere Plug-in-Hybrid-Fahrzeuge in der Kritik. Ein Grund dafür ist, dass schwer nachzuvollziehen ist, wie oft und intensiv der elektrische Modus tatsächlich genutzt wird. Zudem führt das zusätzliche Gewicht der Batterie zu einem erhöhten Benzinverbrauch. Deshalb gelten diese Fahrzeuge nur unter der Bedingung als umweltfreundlich, dass sie überwiegend im Elektromodus betrieben werden.

Für Plug-in-Hybridfahrzeuge gibt es spezielle Steuerregelungen, die unter bestimmten Bedingungen die 0,5-%-Versteuerung ermöglichen:

- Für Fahrzeuge, die vor dem 1. Januar 2022 angeschafft wurden, gilt die Regelung, wenn sie höchstens 50g CO2 pro Kilometer ausstoßen oder mindestens 40 km rein elektrische Reichweite nach dem WLTP-Standard bieten.

- Für Anschaffungen zwischen dem 1. Januar 2022 und dem 31. Dezember 2024 müssen die Fahrzeuge ebenfalls höchstens 50g CO2 pro Kilometer ausstoßen oder eine rein elektrische Reichweite von mindestens 60 km nachweisen.

- Bei einer Anschaffung nach dem 31. Dezember 2024 bis zum Ende des Jahres 2030 muss das Fahrzeug ebenfalls die Emissionsgrenze von 50g CO2 pro Kilometer nicht überschreiten oder eine elektrische Reichweite von mindestens 80 km vorweisen.

Das gilt für die Kilometerbesteuerung

Wird der Dienstwagen für die Strecke zum Büro genutzt, wird auch der Arbeitsweg besteuert – hierbei richtet sich die Besteuerung nach dem jeweiligen Fahrzeugtyp. Wer einen herkömmlichen Dienstwagen mit Verbrennungsmotor für die Fahrt zwischen Heim und Arbeitsplatz nutzt, für den fällt eine Besteuerung von 0,03 Prozent des Fahrzeuglistenpreises pro Kilometer des einfachen Arbeitsweges an. Für Besitzer von Hybridfahrzeugen halbiert sich dieser Satz, während er sich für Elektrofahrzeugnutzer sogar auf ein Viertel reduziert.

So wird der Ladestrom besteuert

Wenn Arbeitnehmer direkt am Arbeitsplatz das Elektroauto einfach laden können, sind diese Kosten von Steuern und Sozialabgaben befreit – ein klarer Gewinn für Unternehmen und Angestellte.

Für das Aufladen zu Hause ohne separaten Zähler zur genauen Erfassung des Stromverbrauchs hat der Gesetzgeber pragmatische Lösungen geschaffen: Hier gelten steuerfreie Pauschalen, die ohne detaillierten Nachweis in Anspruch genommen werden können.

Konkret bedeutet dies, dass bei einer Ladeoption am Arbeitsplatz für Elektrofahrzeuge monatlich 30 Euro und für Hybride 15 Euro steuerfrei angesetzt werden können. Fehlt am Arbeitsplatz eine Lademöglichkeit, steigen diese Pauschalen auf 70 Euro für Elektroautos und 35 Euro für Hybride an. Auch diese Regelung ist zunächst bis 2030 festgelegt.

Steuervorteile auch bei Fahrtenbuchmethode

Die pauschale Versteuerung eines Firmenwagens ist zwar aufgrund ihrer Einfachheit und Zeitersparnis verlockend – doch sie ist nicht in jedem Fall die wirtschaftlichste Option. Besonders bei Elektro-Dienstwagen, die privat nur gelegentlich und für kurze Distanzen genutzt werden, erweist sich die Führung eines Fahrtenbuchs in vielen Fällen als vorteilhafter.

Ein Fahrtenbuch dokumentiert lediglich die tatsächlichen Kosten, die durch die private Nutzung entstehen, und kann so insgesamt zu einer niedrigeren Steuerlast führen. Ein Wechsel zwischen der 1-Prozent-Regelung und der Fahrtenbuchmethode ist grundsätzlich nur zu Beginn eines neuen Jahres oder – falls das Dienstfahrzeug unterjährig wechselt – auch zu diesem Zeitpunkt möglich. Um herauszufinden, welche Methode in der individuellen Situation steuerlich am meisten entlastet, ist eine genaue Berechnung und Abwägung erforderlich.

Auch für gebrauchte Firmenwagen gelten die Regelungen

Ab dem 1. Januar 2019 eingeführte steuerliche Vorteile stehen nicht ausschließlich neuen Fahrzeugen offen, sondern gelten auch auf Neuerwerbungen gebrauchter E-Modelle. Wichtig ist hierbei, dass die erstmalige Zulassung der Gebrauchtwagen als Firmenfahrzeuge im Jahr 2019 oder später erfolgte. Der Grund hierfür liegt in der Einführung der Steuervorteile zu Beginn des Jahres 2019 – Fahrzeuge, die vor diesem Datum zugelassen wurden, sind von den Begünstigungen ausgeschlossen.

Kein Umweltbonus mehr

Der Umweltbonus, eine Fördermaßnahme zur Anschaffung von E-Dienstwagen und Plug-in-Hybriden, lief Ende 2023 aus. Bis dahin unterstützte die Bundesregierung den Kauf oder das Leasing neuer, förderfähiger Fahrzeuge finanziell, um den Wechsel zu umweltfreundlicheren Mobilitätslösungen zu beschleunigen. Diese Fahrzeuge mussten dafür seit dem 18. Mai 2016 erworben und für mindestens sechs Monate auf den Antragsteller zugelassen sein.

Trotz des Wegfalls des Umweltbonus bleibt der steuerliche Anreiz für die Nutzung von Elektrofahrzeugen als Firmenwagen bestehen – so stellt die Elektrifizierung des Fuhrparks noch immer eine finanziell attraktive Lösung dar, die gleichzeitig eine Reihe weiterer Vorteile für Unternehmen mit sich bringt.

Elektro-Dienstwagen: diese Vorteile ergeben sich für Unternehmen

Firmenfahrzeuge, egal ob E-Auto oder nicht, sind steuerlich begünstigt – bei der Anschaffung eines Neuwagens wird die Umsatzsteuer vom Finanzamt erstattet. Doch seit die Bedeutung von Nachhaltigkeit und ökologischem Bewusstsein stetig wächst, gewinnen E-Dienstwagen zunehmend an Beliebtheit, und das mit gutem Grund. Durch die Integration von Elektro- oder Hybridfahrzeugen in den Fuhrpark trägt ein Unternehmen nicht nur zum Schutz der Umwelt bei, sondern fördert auch sein Image als umweltbewusstes Unternehmen.

Die Entscheidung, Elektroautos oder Hybridfahrzeuge in die Dienstwagenflotte aufzunehmen, demonstriert, dass das Unternehmen bereit ist, ökologische Verantwortung zu übernehmen und innovative Wege einzuschlagen. Dieses Engagement stärkt das Unternehmensbild gegenüber Kunden und Geschäftspartnern und macht das Unternehmen besonders für Talente attraktiv, die großen Wert auf nachhaltiges Handeln legen.

Neben dem Imagegewinn führen umweltfreundliche Firmenfahrzeuge auch zu einer Reduzierung der laufenden Kosten. Obwohl die Anschaffungskosten initial höher sein mögen, liegen die Betriebs- und Unterhaltskosten im Vergleich zu konventionellen Fahrzeugen in der Regel deutlich niedriger. Zusätzlich bieten die steuerlichen Anreize und spezielle Förderprogramme für nachhaltige Mobilitätskonzepte weitere finanzielle Vorteile.

Finanzieller Anreiz durch den Handel mit THG-Quoten

Die Möglichkeit, als Elektroauto-Besitzer am Handel mit Treibhausgas-Emissionsrechten (THG-Quoten) teilzunehmen, ist eine weitere Chance für Unternehmen, finanziell von der Umstellung auf E-Mobilität zu profitieren. Ab 2022 können Besitzer von Elektrofahrzeugen sich aktiv an der Reduktion von CO2-Emissionen beteiligen und dafür finanziell belohnt werden: Konkret bedeutet das, dass Unternehmen durch die Veräußerung der THG-Quoten ihrer E-Fahrzeuge zusätzliche Einnahmen generieren können. Dieses Konzept zielt darauf ab, die Umstellung auf elektrisch betriebene Fahrzeuge weiter voranzutreiben und gleichzeitig den Beitrag zum Klimaschutz zu würdigen.

Hybridfahrzeuge sind von dieser Regelung ausgenommen, während elektrische Zweiräder aufgrund ihrer besonders geringen CO2-Emissionen sogar noch von höheren Prämien profitieren können. Das Prozedere zur Beantragung der THG-Quote gestaltet sich dabei vergleichsweise einfach: Meist genügt eine Kopie des Fahrzeugscheins, um den Prozess zu starten. Jedoch sollten Interessierte die Bearbeitungszeiten und Bedingungen des jeweiligen Anbieters im Blick behalten, um Verzögerungen und Missverständnisse zu vermeiden.